2008年金融危机及现在所处的后危机时代,是只有近百年前的1929~1933年金融危机才可以比较的,因此看清美元趋势的本质需要从百年级别的视角来观察。(推荐刘鹤先生的《两次全球大危机的比较研究》,极具价值)只有当全球新旧货币体系转换的大节点下,才会出现1929年危机后的加息,才能看清2008年危机后的今天美联储到底为何要坚持加息?我们也才能对加息后美元是否还会上涨?加息路径如何设定?做出明确的判断,美元的种种布局及未来也才能真正理解。

1918的第一次世界大战之后, 正值全球金本位货币体系被废除、新的纸币体系尚未完全接替之际,此时出现了1924~1928年的经济平稳增长期, 战争推升通胀、强烈需求纸币的大背景淡化,各国开始尝试用金汇兑本位和金块本位来恢复在第一次世界大战中被废弃的金本位制度, 然而随后爆发了1929~1933年史上最大的经济危机,随着富兰克林·罗斯福以种种化解危机的举措,终结了金本位对纸币的挑战,确立了美元的地位。

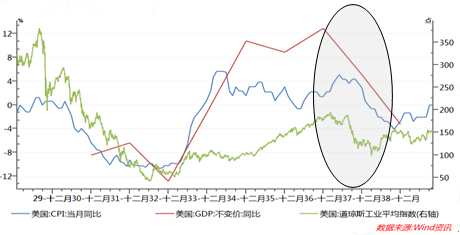

这段历史之中,关键之关键的是1936年美联储开始了萧条后的加息进程(1936年8月到1937年5月连续三次提高存款准备金率), 从而造成了1938年金融市场和实体经济“二次探底”, 为什么美联储和睿智如富兰克林·罗斯福都不顾实体经济的压力而毅然加息? 有一种解释说是为了抑制当时潜在的通货膨胀,然而36~38年的通货膨胀率并不高(约为1%~4%之间)。其根本原因是危机撼动了维系美国金融体系的基石-美元, 这就是为什么经济危机期间,罗斯福政府出台了禁止私人持有黄金的《1933年紧急银行法案》(The Emergency Banking Act Of1933),遏制黄金才能确立纸币-美元的地位。金本位随之彻底消亡。因为越是危机期间, 黄金对美元的挑战越强烈, 而危机缓和后, 美元加息以恢复信用的动力就越强大,以史明今,逻辑并未变化。

图:美国1936年在通胀并不过高的情况下加息后,实体经济与股市在37~38年都出现了“二次探底”

今日之货币体系形势与1936年如出一辙:全球经济包括美国经济刚刚微弱复苏, 甚至在没有通胀、且明显通缩的环境下,为什么美联储却要毅然加息? 难道研究大萧条出身的美联储主席伯南克、学者出身的耶伦都不明白加息对实体经济的伤害吗?不是的, 关键之关键还是货币体系的根本利益:只不过这次美元的竞争对手不是黄金、而是人民币, 越是危机撼动了全球对美元的信用, 美国越有强烈的动力要通过加息恢复强势美元的信誉;不仅加息本身会带来美元汇率的上涨,全球资本回流选择持有美元计价的资产同样会推升美元。

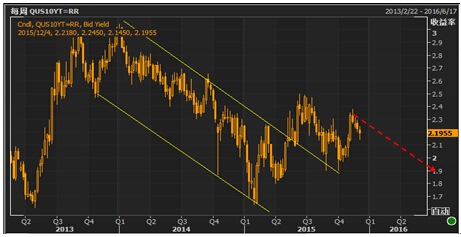

美元标价的美债,本就是与美元一体两面的事物:美元是资产形式的信用,美债是信用债务形式的资产,两者共同的本质就是信用。美元的危机也是美债的危机,当美元不再拥有信用的时候,美债的全球避险资产的作用也将不复存在,而当美债的资金逐步撤出时,美债借新债补旧债的债务链条将断裂、美债收益率提高后美国联邦政府融资成本将进一步提高,这些都是无法承受之重。我们看到越频繁的美国债务上限危机,美联储就有越强的加息动力。因为加息后的资本回流会流入美债,从而压低美债收益率,我们看到每次美联储的前瞻指引带动加息预期,从而拉升美债收益率走高后,新一波的资本回流都回到带动收益率更低的下降(如下图)。

图:2014年QE退出以来美债10年期债券收益率随着美联储的加息预期,不升反降(数据来源:汤森路透)

确保美元的全球储备货币地位、确保美债债务链条永续才是美联储加息的根本原因。只要美元和美债的地位不可撼动,再发生多少次百年一遇的金融危机都能够化解。强势美元同样可以支持美国的实体经济,过去N轮QE刺激经济的边际效应已经递减,而反过来退出QE、加息产生回流资本,必然有部分流入实体经济、仍可以支持美国经济增长,只要确保加息的节奏不过快、直接伤害实体经济即可。

我们将来可能会看到违逆常规金融规律的现象:即美联储越加息、美债收益率越低,其实这一切与实体经济关系并不大(实体经济是美元美债的长期、本质基础并无疑义,但在这个阶段并不是影响的关键因素),而是资本流入美债造成的结果。同时,我们其实已经可以看到全球的主要大类资产,原油、黄金等已经接近或正在向08年的低点迈进,虽然实体经济远比08年更好,然而金融市场的二次探底并非不可能,未来我们可能会看到全球更多的大类资产价格向之前的低点迈进。(这就是1929~1933大萧条之后的全球资产二次探底逻辑的翻版)

只有当近百年才出现一次的,新旧货币体系转换的大节点下,才会出现这样的货币趋势。无论是1987年还是2004年或之前等等加息周期都无法比较的,所谓根据历史经验,加息宣布之日就是美元停止上涨之时的逻辑就不需要再反驳了,美元突破100上涨是长期、必然的趋势。

实现这个趋势是以加息路径为轴心,TPP和弱势原油为两翼的实施框架。加息路径一定是小幅长期加息路径,因为只有这样才能确保全球资本长期稳定回流美国、且不伤害实体经济。

图:推测以每1~3个月加息0.25%左右的加息路径(美国联邦基金目标利率),加息两年或更长周期(数据来源:汤森路透)

在当前的石油-美元体系下,石油是唯一一个可以反向给美元定价的大宗商品。原油是全球贸易中最主要的大宗商品,美元的使用价值是由原油价格来体现的。其价格的下跌,就意味着美元实际购买力的增强,就意味着美元信誉和需求的增强。当美联储不希望过早加息的同时,又希望强势美元,那么原油价格进一步走低就成为必然选择,因此重启历时十三年的伊朗核谈判、释放伊朗原油产能成为必然选择。原油的下跌完成了石油-美元体系下正向周期的启动-即作为“货币之锚”的原油下跌。面对以色列、沙特等关键盟友的质疑,国务卿克里的一句话说出了协议的本质:“放弃对伊核协议的支持,将导致美元国际储备货币地位的消失”。这是最直白和明确的宣言。从第二个层面来讲,原油的下跌将催生本已被通缩折磨的欧元和日元,通缩的加剧,进而造成欧洲央行与日本央行继续量化宽松、货币贬值,从而反向推升美元指数上涨(欧元是美元指数权重第一大的币种、占比57%;日元是第二大币种、占比13%)。

TPP囊括了全球GDP份额40%的国家,贸易的计价和结算货币自然而然不可能用其他货币,它的完成强化了全球新贸易准则下的美元自由贸易区。新的贸易准则通过规则的修改,逐步将TPP国家的经济绑定到美国的产业链布局中、强化了贸易中的主导地位,如诺贝尔经济学奖得主斯蒂格利茨所言:“由美国主导的TPP协议推出的是一个受操控的贸易而非自由贸易 ”。同时,籍此来强化贸易规则的制定权、修改权和裁定权,如奥巴马明确在达成TPP协议后的声明:“美国不能让中国等国家书写全球贸易准则”。贸易及实体经济是货币使用的基础,同样,贸易规则的制定权就是货币规则制定权的基础。值此之时,强势美元、美债的大局已经布置完成。

美元的这些布局决定了美元将启动至少持续两年的上涨周期,并逐步逼近120的长期目标。(根据以往最短的加息周期不短于两年时间,首次加息后可能有小幅回调、但趋势不变。)

图:市场对美元加息后的走势判断是100为顶部走弱的,而根据笔者的观点美元加息后的走势100只是起点,长期明确上涨(数据来源:汤森路透)

美元加息的起点仍如笔者一直预计的在12月议席会(参见笔者9月文章《美联储不加息市场会怎样》),加息幅度在25个基点。

如果我们将眼光再放长远一些,那么美元是否会永无止境的上涨呢?回答这个问题首先要有两个前提条件:第一,美元是否已经重获全球货币霸主地位?第二,全球经济(主要是美国经济)是否已经找到新的经济增长点?如果是,我们可以推测,美元的加息会逐步停止。因为已经没有必要再为了强势美元和维系债务链条、降低债务成本而吸引资本回流。如果不是,则会持续加息(纵观美国二战后的利率史,加息启动至少是两年以上的周期),直到第一个目标完全达到。第二个问题更为重要,如果全球经济到2018~2020年仍未找到新的经济增长点,那么不但加息将停止、甚至可能将启动新一轮的降息周期,在重新获取全球货币霸主地位之后,新一轮的量化宽松将如08年一样再次稀释债务、刺激经济,读者应该可以猜想到,如此一收一放之际不断循环往复、周而复始,直到等到新的经济增长点,美国将再次复苏。然而美元之后、再无美元,除美国外再无其他国家可以复制。

我们处在一个历史转折的时点,不仅是货币体系的、宏观经济的,更是社会与历史的。我们仅仅从货币的角度来推演这个变局的转化,正如约瑟夫.熊彼得在其巨著《经济发展理论》开篇所讲的:“社会过程实际上是一个不可分割的整体。在它的洪流中,研究工作者的分类之手人为地抽出了经济的事实。”美元的未来及其影响,也许比我们看到的金融市场更加深刻、久远。

(作者系中粮期货研究院总监)

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。转载和引用此文时务必保留此电头,注明“来源于:中国金融信息网”并请署上作者姓名。