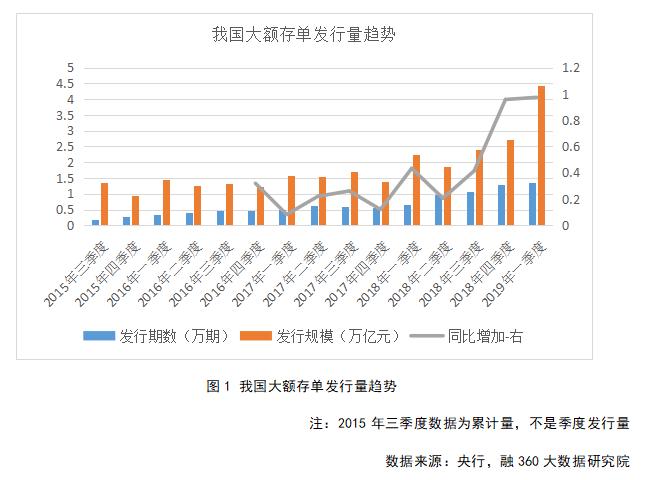

新华财经北京6月21日电 大额存单作为银行的主动负债工具,可以帮助银行摆脱对结构性存款等高息揽储的依赖,且可以缓解存款市场的恶性竞争。据融360大数据研究院梳理统计,从2018年三季度开始,大额存单的发行量开始明显增加,2018年四季度和2019年一季度的发行量分别同比增长了95.68%和97.33%,创造了历史最高增长率。

“主要原因在于2018年4月大额存单的自律约束利率上限进一步放开,大行、股份制银行和城商行、农商行的大额存单利率浮动上限分别由之前的1.4倍、1.42倍、1.45倍调整到1.5倍、1.52倍、1.55倍。其次,随着银行理财打破刚兑,P2P、股市等风险投资行情不佳,一些投资者转向无风险投资,大额存单的购买热情也逐渐升温。”融360大数据研究院指出。

并且在2018年再次放开大额存单浮动上限之后,大额存单的利率开始上涨,尤其在2019年表现明显,多家银行的大额存单利率涨到了历史最高值。

从期限看,在近一年的大额存单中,发行数量最多的为3年期大额存单,占比为28%;其次为1年和2年期限的大额存单产品。三种期限的占比超过了60%,可见银行更倾向于发行期限较长的大额存单,以获得长期稳定负债。

从付息方式看,近一年发行的大额存单中,定期付息方式占比为21%,包括按月付息、按季付息、按年付息等,增加大额存单的流动性。早期由于大额存单到期一次还本付息,且转让困难,流动性较差,对客户的吸引力也较低。

从转让方式看,近一年有近10%的大额存单可以进行线上转让,甚至有的银行可以实现跨行转让。但目前仍没有合适的第三方转让平台出现,大额存单的流通转让仍有较大的发展空间。

从起购门槛看,在2018年之后,大额存单的门槛更加丰富,增加了50万、100万元的起购门槛,门槛越高,对应的利率也越高。大额存单已走向更加灵活化、亲民化的趋势。

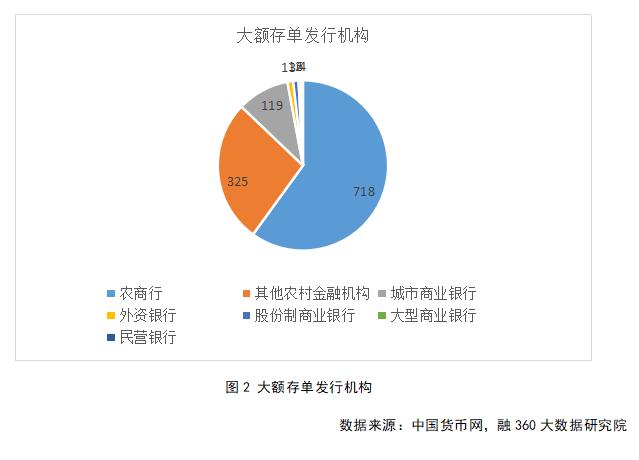

此外,2018年8月,大额存单发行机构个数由此前的543家扩大至1197家。融360大数据研究院整理发现,此次扩充的主要为农村金融机构,包括农商行、农信社和农村合作银行等。其中农商行共718家,占比为60%;除农商行以外的农村金融机构还有325家,因此全部农村金融机构共占比87%。不过,6家国有大型银行和12家股份制银行才是大额存单发行的主力。

值得注意的是,目前,市场中的大额存单利率仍是固定利率为主,与市场利率趋势不相吻合。大额存单在银行存款中的占比仍然较低。融360大数据研究院认为,未来大额存单规模或有较大增长。

一方面,资管新规打破刚兑,保本类理财产品将会越来越少,加之市场避险情绪的升温,大额存单或成为保本理财的一部分替代品;另一方面,随着监管趋严,同业收缩,银行存款的竞争激烈,揽储压力增加,大额存单作为长期稳定的一般性存款,将会受到更多银行的青睐。

编辑:张无

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。